Exclusivo Jorge Patricio Jones: “La necesidad de captar inversión en el marco de un nuevo superciclo para minerales y metales”

Recientemente Alejandro Colombo de PANORAMA MINERO, me escribió para que colaborase con la revista, con lo que me unen tantos años de relación.

Opinaba en su invitación, que podría examinar la necesidad que tiene nuestro País de captar oportunidades para generar divisas, como la minería, en el marco de un ciclo positivo para minerales y metales, que podría transformarse en súper-ciclo (?), dependiendo de condiciones adecuadas de mercado.

Como sabemos, los mercados pueden ser poco predecibles, sin ir a “cisnes negros”, y otros eventos infrecuentes; recordemos que Bajo de la Alumbrera comenzó a producir con precios de cobre por debajo de los proyectados en la factibilidad.

La minería es una industria de alto riesgo, que necesita de mega-capitales para poder desarrollarse (>US$3.000 millones para algunos proyectos de cobre); y que entre otros muchos riesgos, también tiene que intentar predecir el mercado en el que vende.

Las proyecciones de aumento del consumo de cobre, señalan aumentos de hasta 6% de las 24,76 MT que se consumen anualmente, y se proyectan déficits de cobre para los años 2022 y

- Preguntas como ¿se nos acabará el cobre? resurgen a la consideración.

En Sudamérica, Chile y Perú, cuyas minas producen un total de casi 6 MT cobre/año (Chile), y 2,5 MT (Perú), son líderes en la producción de cobre mundial, y aunque Brasil tiene menor producción, ha superado a otros países sudamericanos que tienen proyectos de cobre de menor dimensión o no producen, como la Argentina entre ellos.

Otros aspectos a considerar son los del consumo de cobre, ya que las proyecciones lo sitúan creciendo más rápidamente que la producción (supply).

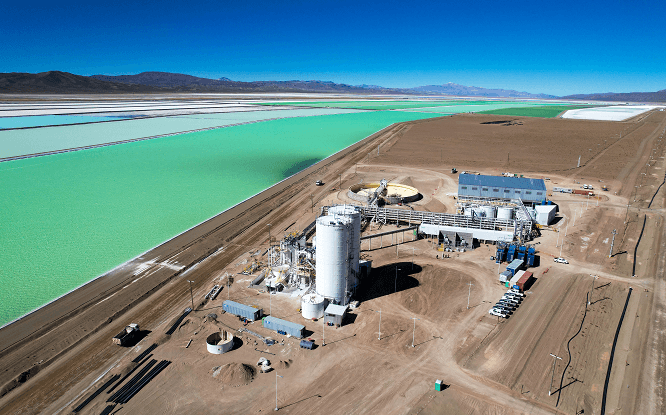

Por lo tanto para los países productores, siempre que consigan controlar sus costos, se abriría un buen panorama. Se cree que Sudamérica tiene el mayor potencial para aumentar su producción y encontrar nuevas reservas. Efectivamente las capacidades de producción de Escondida (1,4 MT) y Collahuasi (0,61 MT) en Chile, y Cerro Verde (0,5 MT) en Perú, bien señalan a estos países como los principales productores latinoamericanos. Localmente, desde el cese de la producción de Minera Alumbrera, hace algunos años, la Argentina no produce concentrados de cobre.

Dadas las características de la producción (concentrados y cobre electrolítico), y que el concentrado requiere un paso más para su comercialización -la fundición-, es bueno considerar este aspecto del consumo.

China tiene una posición preeminente en la fundición de los concentrados de cobre a nivel mundial. Sus fundiciones Guixi y otras superan largamente la producción de las de India (Birla y otras); Alemania, Japón, y otros son centros de consumo con menor capacidad instalada.

Dada la diversidad de los actores en el mercado del cobre, y la necesidad de los consumidores de obtener fuentes de concentrados, las posibilidades de conseguir financiamiento para construir buenos nuevos proyectos, siendo diversa, es amplia. Pero los inversores siguen reglas precisas sobre el retorno de capital, el riesgo, costos, impuestos, etc.; y en general sobre las seguridades requeridas para su inversión.

Desde finales de la década de los ‘90, la Argentina ha deteriorado muchos de los ítems que hacen a dicha seguridad, y de allí se explican los retrasos en el desarrollo de nuevos proyectos. Al respecto es clara la contracara del vecino país Chile, donde hay, de acuerdo a la información, 94 proyectos por casi U$S24.000 millones de inversión con la tramitación medio ambiental aprobada, que crearían más de 60.000 nuevos puestos de trabajo. Contrastando esta realidad la Argentina tiene un número significativo de proyectos cupríferos que permanecen sin desarrollar pese a sus reservas geológicas por razones de riesgo país que hacen al costo del capital para construirlos. Lo que incluye razones impositivas y de estabilidad fiscal, incluyendo retenciones varias, que retrasan el recupero del capital. Me refiero concretamente a yacimientos como Pachón (Glencore), Altar (Aldebaran), Los Azules (McEwen), Josemaría y Filo del Sol (Lundin), todos ellos en San Juan; Taca Taca en Salta, o Agua Rica en Catamarca. Entre ellos, podrían aproximarse a las cifras de inversión para los proyectos chilenos. Claramente esta resultante no es un factor de los mercados sino de las condiciones locales.

La Argentina además no es competitiva en la distancia puerto de sus proyectos de cobre ciertamente con respecto a Chile y Perú. Las distancias a puerto son comparables con las de Brasil desde la región de Carajas. Esto mientras no haya decisiones de llevar los concentrados a puertos del Pacifico, como podría ser el caso de Filo del Sol.

La alta prospectividad contrasta con la alta conflictividad en provincias con proyectos mineros que no han logrado avanzar en la obtención de la licencia social, condenando su propio desarrollo. Pero no hay que llamarse a engaño, ni siquiera en provincias pro-mineras como San Juan, ricas en recursos cupríferos se ha avanzado en desarrollar yacimientos; es que se trata de cómo se crece y desarrolla nuevamente un País, se trata de desarrollar riqueza multiplicándola para el beneficio de muchos.

En los años ‘90 el desarrollo de Bajo de la Alumbrera, y hacia finales de la década el comienzo de Veladero, las dos mayores minas argentinas, señalaron con precisión un periodo político en la Argentina, durante el cual se consensuó el desarrollo de la minería y se promulgó la ley de Inversión Minera, que aseguró la estabilidad fiscal, que promovió su desarrollo e hizo posible la construcción de ambos proyectos.

Se presagiaba entonces un gran crecimiento de la industria minera que pese al éxito económico de ambos proyectos, y a la construcción subsecuente de proyectos auríferos y de litio no se ha concretado en todas sus posibilidades.

La realidad es que hay significativos proyectos de cobre que no se desarrollan, y en numerosas provincias persisten conflictos con la minería que previenen el desarrollo de otros proyectos. La resultante es que en los últimos 20 años el crecimiento potencial de la minería argentina que se proyectaba no se ha concretado y la industria sufre un estancamiento que se prolonga.

La necesidad de la minería para generar divisas, oportunidades de trabajo genuino y nueva riqueza es obvia; especialmente en el marco de la post-pandemia. Las proyecciones del mercado que indican un crecimiento del 6% anual del consumo de cobre crean una expectativa. La Argentina tiene buenos proyectos de cobre en San Juan, Salta, Catamarca y alguna otra provincia con potencial.

En el déficit figuran problemas a resolver.

Las inversiones necesitan un País con objetivos y reglas claras.

- En la Argentina, por ejemplo, aún se habla de la empresa federal minera, de empresas provinciales mineras, zonificaciones; provincias no mineras, se debate la minería en la meseta, etc.

Para la minería son especialmente importantes:

- La estabilidad impositiva en el largo plazo;

- La disminución de la conflictividad con los derechohabientes (tarea que también es provincial y nacional); y tantas otras temáticas aún no del todo resueltas.

Mientras los inversores en minería tienen otras alternativas en Sudamérica y en el mundo, y la industria progresa buscando energías verdes para mejorar el binomio medioambiente-disponibilidad energética, la Argentina debate inútilmente y también debe decidir su camino.

¿Crearemos las condiciones para desarrollar el potencial cuprífero, del litio y de tantos otros proyectos mineros? La minería es un espejo de tantas decisiones a tomar para evitar el estancamiento decadente que nos ha anulado por décadas.

¿Querés recibir noticias del sector y de las iniciativas de Panorama Minero?

Suscribite a nuestro boletín.

En mayo, San Juan será el punto de encuentro de toda la minería argentina

San Juan: Barrick alcanzó una producción de 57 mil onzas de oro en Veladero

NOA Lithium continúa explorando el proyecto de litio Río Grande e informa resultados de alta ley

Lithium Argentina anunció resultados operativos y perspectivas para 2024

Glencore Pachón informó a la comunidad acerca de la construcción de un puente sobre el Río Los Patos

Salta: La mina Lindero produjo más de 23 mil onzas en el último trimestre

El Gobierno de San Juan y Veladero presentaron una inversión de más de $7 mil millones para obras de infraestructura

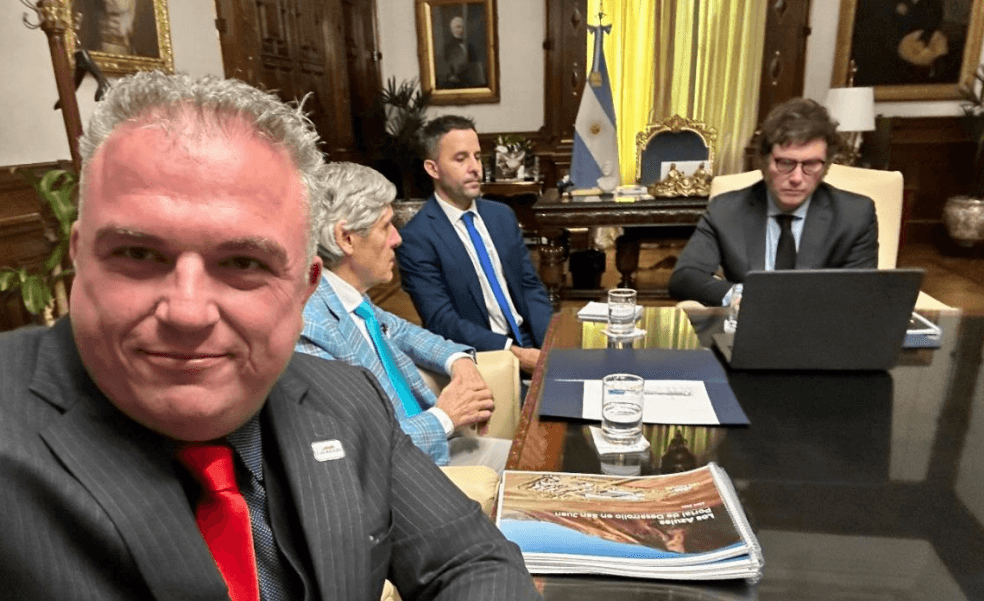

Ejecutivos de McEwen Copper se reunieron con el presidente Javier Milei

La situación de la actividad en Olavarría, el principal centro minero de Buenos Aires

“El sector no metalífero de Buenos Aires enfrenta grandes desafíos”