Metales críticos, actores centrales para la generación de energías verdes

Las denominadas tecnologías verdes o amigables con el medioambiente se asocian, particularmente, con la generación energética y el transporte. Se las reconoce como una parte esencial de un proceso de transición a un futuro bajo en carbono, que sirva para afrontar los problemas asociados con el cambio climático. Argentina se encuentra en una situación preliminar, pero tiene la oportunidad de motorizar el potencial inicial ya cuantificado.

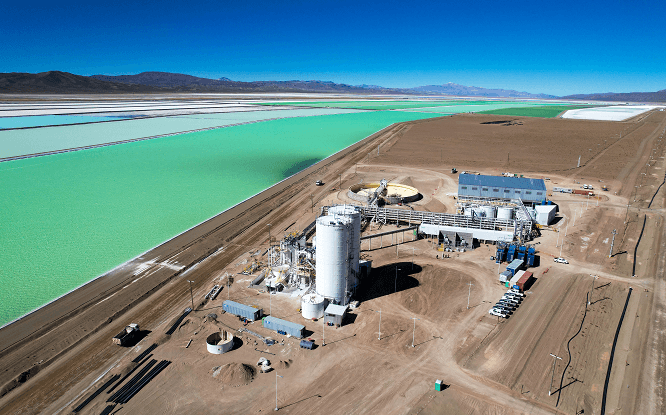

FOTOGRAFÍA PRINCIPAL: Parque solar de 480 paneles en el proyecto Pastos Grandes (Millennial Lithium), en la provincia de Salta, con una potencia instalada es de 174 kWp (kilowatios pico). Junto al parque solar también hay un banco de baterías que almacenan la energía producida por el parque solar durante el día y luego es utilizada de noche. Con el uso de paneles y baterías se logra disminuir el uso de generadores diésel.

Los metales tecnológicos son elementos utilizados para facilitar la fabricación de productos electrónicos y otras tecnologías de consumo masivo, a la vez que son actores relevantes en el transporte bajo en carbono, así como en la generación de energías renovables. En algunos casos, los metales tecnológicos son necesitados en muy pequeñas cantidades.

En este punto es donde empiezan a presentarse dos sinónimos de metales tecnológicos: metales estratégicos y metales críticos. Independientemente de que no existen definiciones específicas para cada caso, el primer grupo –metales estratégicos- es utilizado particularmente en los EE.UU. como sinónimo de metales de relevancia para -por ejemplo- la defensa nacional, y existe una producción doméstica limitada.

Los metales críticos son aquel grupo de metales con una gran importancia económica, pero con alto potencial de que se pueda interrumpir su cadena de suministro debido a que la oferta proviene de muy pocos centros mineros, o un solo país es líder en dicha oferta. No existe uniformidad en la materia, de momento que un metal puede ser crítico para un país, pero tal vez no figura en la lista de materias primas críticas de otros países: esto depende de las industrias manufactureras y si cuentan con centros productivos por su propia cuenta. Las denominadas tierras raras o elementos de tierras raras (REE) son, probablemente, los metales críticos más famosos o renombrados debido a que la oferta mundial está dominada por China (y es por ello que tal vez no figuren en la lista de materias primas críticas del gigante asiático) Por supuesto que ello puede evolucionar, de momento que los procesos de manufactura pueden variar, o nuevas minas cambien la demanda y el escenario de la oferta.

Minería y cambio climático – El informe del World Bank

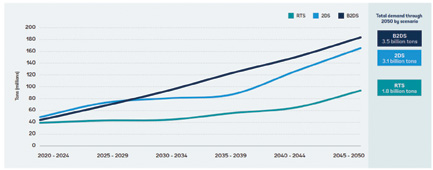

El World Bank Group publicó recientemente un informe titulado “Minerals for Climate Action: The Mineral Intensity of the Clean Energy Transition”, documento en el cual se señala que limitar el calentamiento global a 1,5°C–2°C -o menos- según lo estipulado en el Acuerdo de París para lograr un futuro bajo en carbono requiere de una transición a gran escala hacia la energía limpia. La fabricación de paneles solares, turbinas eólicas y baterías configurará la oferta y la demanda de minerales críticos en el futuro previsible. Y realizarlo tendrá implicaciones significativas para una amplia variedad de industrias y para los países en desarrollo ricos en minerales.

Acorde a lo señalado por el World Bank, las tecnologías bajas en carbono, particularmente la solar fotovoltaica, la eólica y la geotérmica, son más intensivas en minerales en comparación con las tecnologías de combustibles fósiles. Por ejemplo, se necesitan unos 3.000 paneles solares para 1 megavatio (MW) de capacidad de energía solar fotovoltaica.

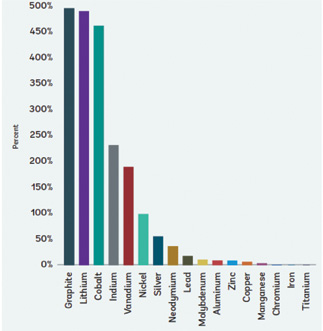

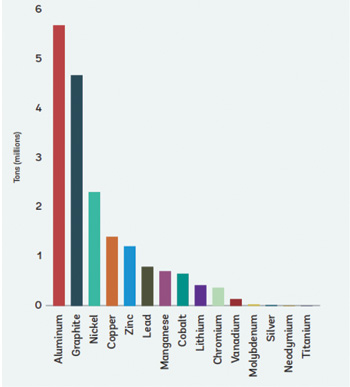

En un 2DS (escenario de 2°C), la producción de grafito, litio y cobalto tendrá que aumentar significativamente en más del 450% para 2050 desde los niveles de 2018, a efectos de satisfacer la demanda de las tecnologías de almacenamiento de energía. Aunque la demanda de algunos minerales como el aluminio y el cobre parece ser menor en términos porcentuales, sus cifras de producción absoluta son significativas, de 103 MT y 29 MT para 2050, respectivamente.

En su análisis, el World Bank aclara que las proyecciones no incluyen la infraestructura asociada necesaria para brindar soporte (por ejemplo, líneas de transmisión). Debido a la intensidad material de las tecnologías bajas en carbono, cualquier posible escasez en la cadena de suministro de minerales podría afectar la velocidad y la escala a la que ciertas tecnologías pueden implementarse a nivel mundial.

Un capítulo aparte para el reciclaje y la reutilización de minerales: los mismos pueden desempeñar un papel clave en la reducción de emisiones, pero la minería seguirá siendo necesaria para suministrar los minerales críticos necesarios para producir estas tecnologías bajas en carbono, incluso con grandes aumentos futuros en las tasas de reciclaje.

El concepto de criticidad

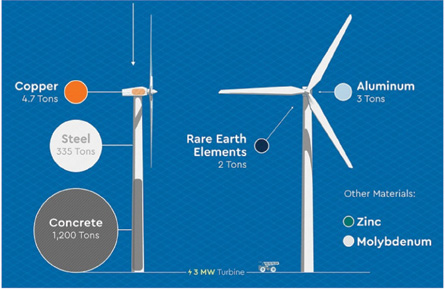

En el marco de la transición hacia las energías limpias, el mundo depende de tecnologías bajas en carbono: eólica, solar y baterías; cada una de estas tecnologías es intensiva en el uso de minerales, requiriendo grandes cantidades de metales. Pero, sin duda alguna que los metales tecnológicos están asociados a la criticidad: factores tecnológicos, geológicos y geopolíticos influyen sobre este concepto.

La mayor participación de tecnologías amigables con el medioambiente requiere de importantes cantidades de minerales, mucho de ellos críticos. En el ejemplo de la Figura 1 se observa un molino eólico capaz de generar 3Mw de energía, el cual cuenta con:

- 1.200 toneladas de concreto

- 335 toneladas de acero

- 4,7 toneladas de cobre

- 3 toneladas de aluminio

- 2 toneladas de REE (elementos de tierras raras)

- Otros minerales como zinc y molibdeno

Es aquí donde, en el ejemplo del molino eólico, participan minerales como el neodimio y el disprosio: se necesitan de unos 200 kilogramos de neodimio por cada megawatt de energía generada por el molino eólico. Y, en el caso de un molino offshore, se puede requerir más de 1 tonelada de neodimio.

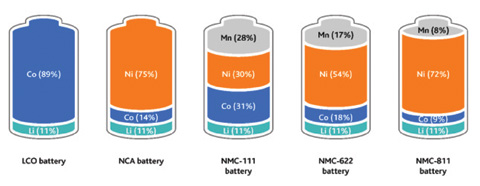

Otros metales que facilitan el transporte bajo en carbono y permiten el consumo de productos tecnológicos incluyen componentes de baterías como litio, cobalto y níquel. Las baterías de alta capacidad en vehículos eléctricos y dispositivos móviles dependen de estos elementos para extender la vida útil de la batería. La Figura 2 indica cinco modelos de baterías, y la distribución de los metales que las componen.

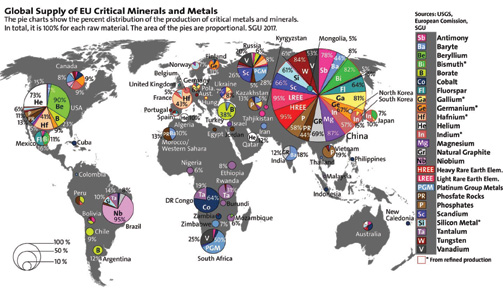

¿Dónde se producen los metales críticos? La Figura 3, elaborada por Roskill Information, demuestra la distribución de la producción de metales y minerales para 2017 que son considerados críticos por la Unión Europea. Se puede observar que China es un productor líder de muchas de estas materias primas especializadas, particularmente los REE (elementos de tierras raras).

Muchos de los metales tecnológicos se enumeran en la columna derecha: allí se puede observar lo que China representa para la Unión Europea:

- 95% de elementos livianos de tierras raras LREE (neodimio, praseodimio) y HREE elementos pesados de tierras raras (europio, disprosio, terbio)

- 78% del antimonio

- 81% del galio

- 67% del germanio

- 57% del indio

- 87% del magnesio

- 69% del grafito

- 66% del escandio

- 84% del wolframio

- 53% del vanadio

A continuación una serie de ejemplos de cómo algunos minerales críticos para la Unión Europea están enmarcados en pocos países, lo que profundiza la tensión en el ámbito de la geoestrategia y geopolítica:

• la RDC (República Democrática del Congo) representa:

- 64% del cobalto

- 19% del tantalio

• Brasil es un actor relevante en materia de niobio, con el 95% de las importaciones de la Unión Europea

• Sudáfrica provee

- 50% de los PGMs (metales del grupo del platino)

- 25% del vanadio

• En el caso de Rusia otorga:

- 28% de los PGMs

- 26% del escandio

- 20% del vanadio

• Ruanda simboliza el 31% del tantalio suministrado a la Unión Europea

Conclusión: La necesidad de diversificar la cadena de suministros

Existe una larga cadena, con distintas etapas a cargo de diferentes actores, que une los centros mineros con los fabricantes de productos. Esta cadena incluye instancias intermedias como el procesamiento de minerales y el refinado de metales, hasta la fabricación propia de componentes y productos. A efectos de lograr una economía circular, probablemente la cadena de valor continúe con una participación de reciclaje; aquella parte que no se pueda reciclar será destinada a disposición final.

En la actualidad muy pocos procesos se completan dentro de un solo país, de momento que las cadenas de suministro se encuentran conectadas por el comercio internacional. Es por ello que los metales críticos para las tecnologías bajas en carbono esenciales para las economías de naciones industrializadas –tierras raras, cobalto, vanadio, antimonio, wolframio, grafito-, se encuentran en riesgo de interrupción del suministro por factores previamente analizados (geopolítica, geoestrategia, surgimiento de nacionalismos)

En el caso de metales muy específicos, como el caso de las tierras raras, las cantidades totales que se requieren están limitadas tan solo a decenas o miles de toneladas por año: se trata, ni más ni menos, que de escalas ínfimas si se las compara con aquellas asociadas a otros metales como el hierro o el cobre. De esta manera, un pequeño grupo de centros operativos puede satisfacer la oferta de un mineral, tal vez concentrándose en un puñado de jurisdicciones donde la inestabilidad geopolítica puede afectar las cadenas de suministro internacionales mucho más amplias.

Es por todo lo informado a lo largo de este análisis que existe la necesidad de diversificar las cadenas de suministro de estos importantes metales, especialmente cuando la sustitución por otro material no sea posible o viable, en términos técnicos y/o económicos. De esta manera, es necesaria la incorporación de nuevos centros mineros, la mejora de la eficiencia del procesamiento de minerales y el aumento de las tasas de reciclaje.

Si observamos el mapa de la Figura 3, queda en evidencia que muy pocos países juegan un rol decisivo como China en lo que a oferta minera respecta. Muchas economías industrializadas poseen una fuerte dependencia de China en lo que a suministro de metales críticos refiere, lo que ha llevado a importantes iniciativas para minimizar esta relación. La apuesta por el financiamiento de empresas que desarrollan proyectos con elementos críticos en diferentes geografías, así como el avance en materia de colaboración entre gobiernos, y nuevas iniciativas en cuanto a Investigación y Desarrollo son intentos para comenzar a minimizar el statu quo lo más pronto posible.

Argentina podría asomar como un potencial destino para desarrollo de inversiones de metales críticos para tecnologías bajas en carbono. A pesar de la cuantificación de preliminar de cobalto, tierras raras, níquel y vanadio, aún queda un largo camino para avanzar, y para ello se necesita de políticas de estado para conocer aún más el potencial en esta materia. La apuesta por un futuro bajo en carbono requiere de materias primas que impacten en el de-sarrollo de diferentes energías amigables con el medioambiente –eólica, solar y baterías- que redunden en una mejor calidad de vida para toda la humanidad.

¿Querés recibir noticias del sector y de las iniciativas de Panorama Minero?

Suscribite a nuestro boletín.

En mayo, San Juan será el punto de encuentro de toda la minería argentina

San Juan: Barrick alcanzó una producción de 57 mil onzas de oro en Veladero

NOA Lithium continúa explorando el proyecto de litio Río Grande e informa resultados de alta ley

Lithium Argentina anunció resultados operativos y perspectivas para 2024

Glencore Pachón informó a la comunidad acerca de la construcción de un puente sobre el Río Los Patos

Salta: La mina Lindero produjo más de 23 mil onzas en el último trimestre

El Gobierno de San Juan y Veladero presentaron una inversión de más de $7 mil millones para obras de infraestructura

Ejecutivos de McEwen Copper se reunieron con el presidente Javier Milei

La situación de la actividad en Olavarría, el principal centro minero de Buenos Aires

“El sector no metalífero de Buenos Aires enfrenta grandes desafíos”