“Si se considera el status de los proyectos mineros locales, todo indica que la Argentina continuará importando uranio por los próximos años”

En entrevista exclusiva con PANORAMA MINERO, el Geólogo Luis López1

presenta la actualidad de los recursos nucleares de Argentina: proyecto por proyecto, el profesional de la Comisión Nacional de Energía Atómica –CNEA- resalta la necesidad de realizar más estudios para poder avanzar en cada uno de los proyectos de uranio, así como la incidencia de la energía nuclear en la matriz energética nacional. Además, el entrevistado analiza el estado de situación de la oferta y demanda uranífera, el aglutinamiento de más del 90% de la producción mundial en solo siete países, así como la evolución de países de la región. Un análisis pormenorizado de la mano del jefe de la División Gestión de Proyectos de la CNEA.

- ¿Qué se puede observar de la evolución de la oferta y demanda mundial de uranio de los últimos años?

En los últimos diez años la producción mundial se ha mantenido en un rango qua va de 53.000 a 63.000 toneladas de uranio (tU), lo que ha permitido cubrir entre el 80% y el 98% de la demanda de los reactores en operación comercial con uranio “nuevo” proveniente de las diferentes instalaciones mineras y plantas de procesamiento.

Para satisfacer la demanda remanente se han utilizado las fuentes de recuperación secundaria, constituidas principalmente por los inventarios civiles y militares preexistentes, las colas del proceso industrial de enriquecimiento, y el uranio reprocesado y el plutonio, provenientes del combustible gastado.

En 2019 la producción mundial de uranio alcanzó las 55.000 tU satisfaciendo el 81% del requerimiento de los 442 reactores en operación, los que a su vez, con una capacidad de 393.300 MWe netos generaron más del 10% de la electricidad a escala global.

Respecto a los principales países productores, Kazajstán se ha mantenido a la cabeza correspondiéndole el 41,7% del total, seguido por Canadá (12,7%), Australia (12,1%), Namibia (10,0%), Uzbekistán (6,4%), Níger (5,4%) y Rusia (5,3%), pudiendo observarse una notable concentración, ya que estos siete países acumularon el 93,6% de lo producido en 2019. En lo que hace a las técnicas mineras extractivas, el uranio fue recuperado en un 57% de manera líquida por lixiviación in situ, un 36% le correspondió a las minerías subterránea y a cielo abierto, y el 7% restante provino del uranio obtenido como subproducto de la extracción polimetálica cobre-oro-plata y del oro, como en el caso de Australia y Sudáfrica, respectivamente.

- En función de la pregunta anterior, ¿cómo podría comportarse la libra de uranio? ¿Ello podría alentar la exploración de nuevos proyectos y acelerar los ya conocidos?

En los últimos años, el mercado internacional ha estado dominado por bajos precios del uranio, lo que ha llevado a una importante reducción de las inversiones en exploración en los últimos años ante la falta de un atractivo económico.

El efecto del mercado, también se ha visto reflejado en la puesta en stand-by de varios centros productivos en Malawi, EUA, y el más sonado caso de Canadá donde a principios de 2018 se detuvo la extracción de mineral en Mc Arthur River -el depósito de uranio más rico del mundo- y su planta de procesamiento Key Lake, por lo que la producción canadiense se vio disminuida en casi 7.000 tU al año desde ese entonces. Asimismo Kazajstán, el primer productor mundial, debido a estos condicionamientos económicos ha puesto en marcha una merma planificada de su producción que por el momento llegaría hasta 2022.

- ¿Existe una estimación del Impacto del COVID en la industria del uranio? ¿Se puede avizorar alguna forma de disminución de la oferta que se acentúe en el tiempo?

Además de las reducciones planificadas que comentaba, se agregaron cierres temporales por la situación COVID-19 en diversos complejos productivos como en Kazajstán, Canadá, Namibia y Sudáfrica. De esta forma la producción de uranio de 2020 será sensiblemente menor a la planificada, pero al mismo tiempo es de hacer notar que las principales compañías productoras han anunciado que podrán hacer frente a sus compromisos contractuales haciendo uso de sus stocks comerciales.

En los que hace a los precios en épocas de pandemia, en marzo de este año comenzó a insinuarse una tendencia alcista, alcanzándose un máximo de USD 88/kgU (USD 33,9/lb U3O8) en el mercado “spot”. Esa tendencia se fue desvaneciendo, y en la actualidad el precio “spot” se sitúa en los USD 77/kgU (USD 29,7/lb U3O8), incluso por debajo del “peak” de USD 90/kgU (USD 34,7/lb U3O8) registrado en enero de 2016. Como es habitual, los precios en el mercado de contratos a largo plazo se han mantenido por encima del “spot” y más estables, con valores de USD 93,6/kgU (USD 36/lb U3O8) en abril y USD 91/kg U (USD 35/lb U3O8) en octubre 2020.

En definitiva podría decirse que, al menos por estos días el efecto combinado de las reducciones planificadas y aquellas ocasionadas por la situación COVID-19, no han repercutido sustantivamente en los precios de mercado.

Para completar estos aspectos, es importante apuntar que más allá de que los recursos identificados consistentes en más de 2.000.000 tU -para la categoría de costos de producción <USD 80/kgU (USD 30/lb U3O8)- aparezcan como adecuados y suficientes para cubrir sin problemas la demanda de las próximas dos décadas, incluso en un escenario de alto crecimiento de la energía nuclear, los precios de mercado deprimidos continúan siendo motivo de preocupación junto a situaciones socio-ambientales, tiempos necesarios para poner un recurso en producción, factores geopolíticos, desafíos tecnológicos y marcos legales y regulatorios.

- En el plano local, a lo largo de 45 años Argentina contó con la producción uranífera de 10 centros mineros, ¿se cuenta con algún plan para retomar la actividad? ¿Ello de qué depende?

Efectivamente, a principios de los años 1950 la Argentina ya producía concentrados de uranio y mantuvo la actividad hasta 1997, cuando se produce el cese de las operaciones en el Complejo Minero Fabril San Rafael (Mendoza).

Sumado a las consecuencias negativas que trajo aparejadas el accidente de Chernobyl (Ucrania) en 1986, se sumaron otros componentes altamente relevantes como la disolución de la URSS (1991) con la consecuente sobreoferta de uranio, el programa “Megatons to Megawatts” (1993-2013) y los bajos precios del petróleo, para configurar una situación desalentadora para la exploración y la producción de uranio a la escala global.

Debido a este escenario internacional y a la situación de la industria local, por cuestiones estrictamente económicas, el país comenzó a importar uranio de Sudáfrica en 1992, lo que paulatinamente condujo al apuntado cierre de la producción doméstica en 1997.

De todas maneras, la CNEA venía trabajando en otras alternativas para cubrir la demanda local con materia prima propia. De hecho, en 1997 se contrató a la empresa Nuclear Assurance Corp. para que llevara a cabo la primera evaluación económica preliminar del depósito de uranio Cerro Solo (Chubut), como paso previo a un llamado a concurso internacional para realizar la factibilidad de explotación del depósito y la exploración y evaluación de los recursos uraníferos de todo el distrito. En el marco de este proceso se realizaron distintas negociaciones y reformulaciones con los oferentes, que se discontinuaron a partir de la promulgación de la Ley Provincial 5001/2003, en virtud de la cual quedó prohibida la minería metálica a cielo abierto hasta tanto el territorio provincial sea zonificado.

También, desde principio de 2000 en Sierra Pintada (Mendoza), se realizaron nuevos informes de impacto ambiental y estudios técnicos tendientes a la reapertura productiva del complejo, incluyendo la remediación, pero estos esfuerzos no tuvieron éxito y claudicaron con la Ley Provincial 7722/2007, la que prohibió el uso de ácido sulfúrico y otros productos químicos para la minería metalífera.

En un principio, sería menester revertir o readecuar los marcos legales adversos y contar con la licencia social de operación y viabilidad ambiental para que los proyectos mineros de uranio llevados a cabo tanto por el estado nacional como por el sector privado, puedan avanzar hacia las etapas de factibilidad técnica y de producción.

- ¿Cuánto es la cantidad de uranio importado anualmente por Argentina para convertir el mismo en combustible nuclear, medido en jurisdicciones, tonelaje y costos?

La Argentina tiene tres reactores de agua pesada en operación comercial, a saber Atucha I (provincia de Buenos Aires) con una potencia eléctrica bruta de 362 MWe que se alimenta con uranio ligeramente enriquecido (SEU) (0.85% U-235), y Embalse (provincia de Córdoba) y Atucha II (provincia de Buenos Aires), ambos con combustible de uranio natural y capacidades de generación de 648 MWe y 745 MWe, respectivamente.

De esta manera, con una capacidad instalada de 1.755 MWe, las fuentes de energía nuclear tienen una participación del 8-10% en la matriz nacional de generación eléctrica, con requerimientos de uranio natural de aproximadamente 220 tU por año.

El concentrado de óxidos de uranio (UOC, genéricamente yellowcake) que se importa llega al puerto de Buenos Aires en tambores industriales de 200 l y es transportado vía terrestre a la planta de Dioxitek S.A. en la ciudad de Córdoba para su purificación y conversión a polvo de dióxido de uranio de pureza nuclear de grado cerámico, que es el material utilizado en la fabricación de los elementos combustibles en la planta de CONUAR S.A., localizada en el Centro Atómico Ezeiza (provincia de Buenos Aires).

Además, para la fabricación del combustible de Atucha I y del prototipo CAREM, que se encuentra en construcción, se necesita la compra al exterior de bajas cantidades de uranio de bajo enriquecimiento. Para Atucha I se realiza el “blending” con el UO2 natural proveniente de Dioxitek, para así obtener un material con U-235 al 0,85%; mientras que en el CAREM los grados de enriquecimiento del combustible son 1,8% y 3,1% de U-235.

El costo ponderado promedio del uranio natural, incluyendo el transporte, las pólizas de seguro e impuestos, se encuentra en la faja de USD 130-150/kg U, lo que equivale a una erogación anual de USD 28,6-33,0 M. Respecto al uranio enriquecido, en una de las compras realizada a Brasil en 2018, se pagó unos USD 1.100/kgLEU.

- ¿Cuál es el estado de situación de los principales proyectos de uranio de Argentina (características geológicas, grado de avance, recursos, etc.)?

Los recursos identificados de uranio de Argentina son 38.740 tU en la categoría de costos de producción <USD 130/kg, según es esquema clasificatorio del “Red Book” (NEA/OECD-IAEA). Estos recursos pertenecen a siete proyectos cuyas principales características se pueden sintetizar de la siguiente manera:

- Sierra Pintada (Mendoza).- Este depósito del tipo geológico relacionado a vulcanismo, es propiedad de la CNEA y ha sido objeto de la producción de uranio más importante del país, con un total de 1.600 tU. La factibilidad técnica de recuperar los recursos existentes de 10.010 tU con leyes promedio de 0,1% U ha sido parcialmente demostrada por el hecho de conocer la tecnología extractiva para ese tipo de mineral. Ante la posibilidad de reapertura del complejo minero y la planta de procesamiento, se han procesado todos los datos disponibles para redefinir el modelo geológico y formular el diseño minero más adecuado. En la actualidad, las actividades en el complejo están enfocadas en el monitoreo ambiental y la remediación de los pasivos ambientales de las actividades productivas del pasado.

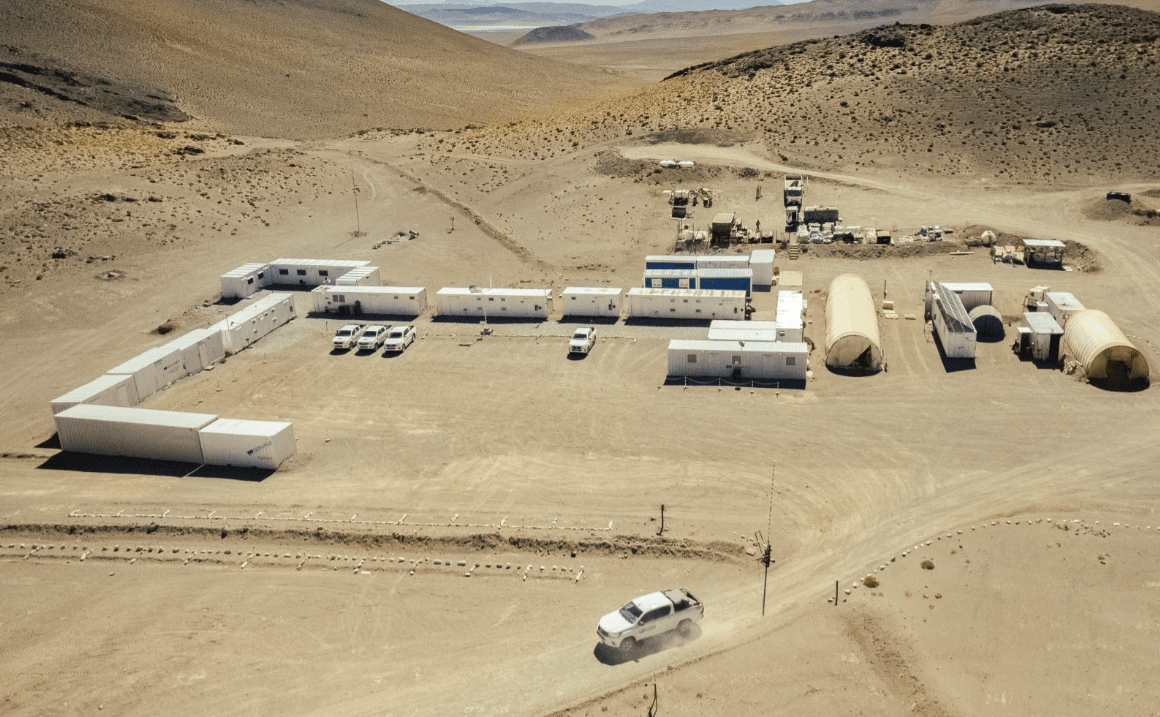

- Cerro Solo (Chubut).- En este depósito tipo arenisca, el tonelaje de 8.160 tU con una ley de aproximadamente 0,1-0,2% U podría garantizar una producción sostenida de uranio en el futuro. Los recursos informados por la CNEA corresponden a los cuerpos mineralizados más estudiados y el conocimiento geológico disponible indica un excelente potencial para desarrollar nuevos recursos de uranio en esta propiedad minera. Cerro Solo posee recursos inferidos de molibdeno que ascienden a 870 tMo y presencia de renio que en muestras de perforaciones registró contenidos de hasta 50 ppm. En 2010, se formuló e inició un programa para completar un estudio de viabilidad técnica del depósito, pero se puso en stand-by en 2017. En la actualidad se continúa trabajando en el levantamiento de la línea de base socio-ambiental del distrito, en cooperación con universidades y otros organismos provinciales y nacionales.

- Laguna Salada (Chubut).- Los recursos identificados de uranio de este depósito tipo superficial se han evaluado en 3.880 tU con leyes que oscilan entre 55 y 72 ppm U, mientras que los recursos identificados de vanadio se han evaluado en 21,330 t con leyes que van desde 308 a 330 ppm V. En 2014, se realizó la evaluación económica preliminar NI 43-101 que consideró la recuperación integral U – V. Este emprendimiento corresponde a U3O8 Corp.

- Meseta Central (Chubut).- Este proyecto perteneciente a UrAmerica Ltd., se ubica en las cercanías de Cerro Solo y comprende los depósitos tipo arenisca Graben, Plateau West y Plateau East. Los recursos inferidos totales son 7.350 tU a una ley promedio de 260 ppm U. Según lo informado por la compañía, alrededor del 75% de los recursos de uranio evaluados se encuentran en acuíferos confinados, por lo tanto, se llevarían a cabo más estudios geológicos e hidrológicos para determinar la viabilidad para la aplicación de lixiviación in situ.

- Amarillo Grande (Río Negro).- Blue Sky Uranium Corp. está explorando activamente estas mineralizaciones tipo arenisca y superficial. En 2018, la compañía anunció su primera estimación de recursos minerales para el proyecto, en el depósito de uranio-vanadio Ivana. En 2019, se anunció el primer PEA de este mismo depósito, así como una estimación de recursos inferidos, los que incluyen 8.730 tU @ 0,031% U y 2.920 tV @ 0,011% V.

- Don Otto (Salta).- La CNEA mantuvo en operación este depósito tipo arenisca entre 1963 y 1981 y produjo unas 200 tU. Los recursos identificados remanentes son limitados y están estimados en 430 tU. La viabilidad de este proyecto depende de diversos factores: ampliación de la propiedad minera y el aumento de recursos, la actualización de la evaluación de impacto ambiental, los estudios hidrogeológicos para definir la capacidad de lixiviación in situ y la evaluación de los recursos de vanadio y la factibilidad de extracción integral.

- Laguna Colorada (Chubut).- En este depósito relacionado a vulcanismo, la CNEA ha evaluado recursos de 160 tU a 660 ppm U. Los recursos limitados del proyecto dificultan pensar en su recuperación, a menos que las características del mineral permitan el tratamiento en una planta que pueda, en el futuro, estar ubicada en la zona de Cerro Solo.

- Muchos países toman la producción nacional de uranio como una cuestión de seguridad energética estratégica más allá de ingresos provenientes de la exportación de un commodity, ¿Argentina ha delineado un plan a tal efecto?

Existe una marcada asimetría entre los países productores y consumidores de uranio. Por un lado, grandes productores como Kazajstán, Australia Uzbekistán, Níger y Namibia, no hacen uso de generación nucleoeléctrica. Como contrapartida, aparece EUA que siendo el mayor generador de energía nuclear del mundo, y por ende el mayor consumidor con una demanda de unas 19.000 tU, en 2019 produjo apenas 67 tU. Esto se debió a la situación de “stand-by” que revisten la casi totalidad de sus plantas productoras por motivos económicos.

Sin embargo, es de resaltar que EUA ha reconsiderado el valor estratégico del uranio, y a través del Departamento de Energía (DOE) ha formulado la creación de una reserva nacional de uranio, la protección de la industria local para que provea un 20% del requerimiento de uranio y la disminución de la dependencia del uranio ruso por los próximos 20 años.

En general puede decirse que el uranio es un “commodity” habida cuenta que el 75-80% de su producción es exportada. De todas maneras cabe hacer la observación de que países productores de energía nuclear como Francia, China y Rusia, realizan la extracción de uranio “off-shore” a través de sus compañías estatales. En particular Francia que genera más del 70% de su electricidad con fuente nuclear, si bien no produce uranio en su territorio nacional lo hace en Canadá, Kazajstán y países de África con su estatal Orano. A nivel regional, Brasil ha tenido la política de autoabastecerse con la materia prima para el combustible nuclear, más allá de que en los últimos años tuvo el complejo minero industrial Caetité en stand-by.

La Argentina ha venido adquiriendo el uranio en el mercado “spot” a través de licitaciones internacionales, sin contar con un contrato de provisión a largo plazo. Nucleoeléctrica Argentina S.A., operadora de las tres centrales nucleares del país, se encarga de realizar los estudios de mercado y las decisiones acerca de la modalidad, la cantidad y la fecha de la compra.

Entiendo que si la energía es un servicio, el suministro de uranio para fabricar el combustible podría encuadrarse de la misma manera, por el valor estratégico de disponer del uranio, más allá del costo del “commodity” en el mercado internacional. Los esfuerzos que puedan realizarse para el retorno a la producción doméstica del uranio tienen ciertamente connotaciones muy positivas en términos de seguridad energética.

- ¿Cómo podría definir al panorama regional? ¿Se puede pensar en potenciales competidores en América del Sur?

Considerando el status de los proyectos mineros locales, todo indica que la Argentina continuará importando uranio por los próximos años. Actualmente, lo hace de países remotos como Canadá y Kazajstán, y la provisión en la región resultaría una alternativa más sustentable y económica.

En Brasil, en el corto a mediano plazo, se cubrirán las necesidades internas de 400 tU/año e incluso se producirán excedentes de uranio importantes que podrían contribuir al suministro nuclear de Argentina. Por un lado, el complejo Caetité (Estado de Bahía) ya reinició la producción de U este año y con la expansión planificada llegará a producir unas 800 tU/año en 2026; por otro lado, se podrían obtener unas 1.600 tU/año como subproducto de la extracción de fosfatos en el depósito Santa Quitéria (Estado de Ceará), proyecto que ha comprometido el inicio de su construcción para 2023. Como precedente reciente, entre 2016 y 2020 Industrias Nucleares de Brasil proveyó a Combustibles Nucleares Argentinos con LEU, producido en la planta de Río de Janeiro, para fabricar los combustibles para la carga inicial del reactor CAREM (1,8% y 3,1% U-235) y de Atucha I (0,85% U-235).

En Paraguay, existen dos proyectos de interés que se encuentran en la parte oriental del país: el proyecto Yuty, que posee alrededor de 4.290 tU de recursos certificados NI 43-101, y el proyecto Coronel Oviedo, que constituye un objetivo de exploración NI 43-101 en el rango de 8.900-21.500 tU. En ambos proyectos, las pruebas hidrogeológicas indican características del acuífero que respaldarían las tasas operativas para la minería por lixiviación in situ. Sobre esta base, cabe señalar que Dioxitek está construyendo una nueva planta de purificación de uranio en Formosa, ubicada a unos 200 km de los depósitos de uranio paraguayos. Por lo tanto mediante la cooperación binacional podrían optimizarse aspectos ambientales, sociales, técnicos y económicos, tendiente a constituir un proyecto sustentable para la producción minera de uranio y la fabricación de UO2.

En Perú, la empresa Plateau Energy Metals Inc. ha desarrollado el proyecto Macusani cuyo análisis económico preliminar NI 43-101 prevé una inversión inicial de USD 300 M para la construcción de mina y planta con el objeto de producir 2.350 tU/año por un lapso mínimo de 10 años.La misma compañía posee a pocos kilómetros de Macusani, el proyecto de litio Falchani que cuenta también con un PEA NI 43-101 y su eventual puesta en operación coadyuvaría a la entrada en producción del proyecto de uranio. Esta sería otra fuente potencial de suministro de uranio para nuestro país en el mediano plazo a nivel regional.

- El uranio está asociado con minerales estratégicos para la generación de energía limpia -casos vanadio y molibdeno-, ¿la cotización de estos subproductos podría generar un impulso para la reactivación de los proyectos de uranio?

En la Argentina, los proyectos con recursos identificados en magnitudes que justifiquen una eventual explotación, deben aún completar los estudios de factibilidad técnica para la recuperación de uranio. Asimismo, estos emprendimientos deberían contemplar la producción como coproducto o subproducto de otros materiales críticos asociados. La extractiva integral, además de coadyuvar a la viabilidad económica de un proyecto, plantea un marco de mayor sustentabilidad para el manejo de los recursos.

El molibdeno es un acompañante frecuente del uranio en los depósitos tipo arenisca (Cerro Solo), mientras que el vanadio se presenta en los depósitos de uranio tipo arenisca (Don Otto, Ivana) y superficial (Laguna Salada). De esta forma, mientras el uranio es utilizado como combustible de una fuente de energía limpia y de base, el molibdeno y el vanadio tienen aplicaciones críticas, especialmente en el campo de las energías renovables y de la industria siderúrgica.

En particular los PEA NI 43-101 de los proyectos Amarillo Grande (Ivana) y Laguna Salada, han propuesto la recuperación de uranio y vanadio, como viene sucediendo en otros lugares del mundo.

En lo estrictamente económico, es dable destacar que tanto el vanadio como el molibdeno han sufrido caídas muy importantes en sus precios en los mercados internacionales en relación a los valores que habían alcanzado hacia fines de 2018.

- Se recupera actualmente uranio de otras fuentes como REE y fosfatos, ¿existe una estimación de cuánto representa de la oferta mundial, medido en términos porcentuales?

La producción mundial de uranio proviene de recursos convencionales, esto es donde el uranio es explotado como producto principal o bien como coproducto o subproducto de importancia. Pero además, existen las fuentes no convencionales (fosfatos, carbonatitas, esquistos carbonosos, lignitos), donde el uranio puede ser recuperado como un subproducto minoritario. El aprovechamiento futuro a gran escala de estos recursos no convencionales dependerá en gran medida de las condiciones de mercado del uranio y de los materiales críticos asociados, y de los nuevos desarrollos tecnológicos en materia de recuperación integral.

La producción relevante de REE (China, EUA, Myanmar, Australia) no ha contemplado la recuperación integral del uranio. Sólo India viene realizando esta práctica, pero en bajísimas cantidades que son del orden de 60 tU/año.

En la actualidad tampoco se recupera el uranio de la producción de fosfatos destinada a la fabricación de fertilizantes, si bien en el pasado países como Bélgica, con materia prima proveniente de Marruecos, y EUA aplicaron este tipo de tratamiento. Justamente, en los depósitos de fosfatos de Florida (EUA) recientes estudios de factibilidad han obtenido resultados alentadores para volver a producir uranio como subproducto a un costo incremental de USD 65-80/kgU para módulos de producción de 2.000-3.000 tU.

Puede agregarse que los proyectos en producción de fosfatos del planeta podrían aportar el uranio suficiente para cubrir el 10-15% de la demanda de los reactores nucleares de potencia en operación.

En el corto plazo, el proyecto polimetálico Ni-Zn-Co-Cu Talvivaara (Finlandia) que se encuentra en producción desde hace tiempo, cuenta con la planta de procesamiento construida y las licencias necesarias para iniciar la recuperación de uranio en 2022-2023, a partir de un mineral que sólo posee la ínfima cantidad de 17 ppmU! (17 gramos de U por tonelada!). El módulo estimado de producción es de 300- 350 tU/año.

El caso extremo de las fuentes no convencionales está dado por el agua de mar, que con concentraciones promedio de 3,3 ppb U, representa un recurso inagotable y en gran medida renovable de uranio. Japón, China y EUA se han mantenido muy activos en la materia a nivel de investigación y desarrollo, trabajando en la mejora continua de los materiales adsorbentes que captan de manera selectiva al uranio luego de un tiempo de residencia en el mar. El costo extractivo estimado se encuentran en el orden de USD 450/kgU, que si bien puede aparecer como elevado en relación a los precios de mercado, es importante subrayar que en la actualidad el uranio sólo representa el 4-5% del costo total de la generación nucleoeléctrica.

1 Luis López es Geólogo, MSc, Especialista en Recursos Nucleares. Cuenta con 35 años de experiencia en el sector nuclear, trabajando para la CNEA. Ex Gerente de Exploración de Materias Primas. En la actualidad, jefe de la División Gestión de Proyectos, a cargo de emprendimientos sobre recursos nucleares a nivel nacional e internacional.

Asimismo, se desempeña como

- Consultor del Organismo Internacional de Energía Atómica (IAEA) y contraparte nacional de cooperación técnica (TC) y proyectos coordinados de investigación (CRP);

- Miembro del Grupo del Uranio de la Agencia de Energía Nuclear (NEA)/ Organización para la Cooperación y el Desarrollo Económicos (OECD) – IAEA;

- Miembro del Grupo de Expertos para la Gestión de Recursos (EGRM) de la Comisión Económica de las Naciones Unidas para Europa (UNECE), integrando los grupos de trabajo sobre recursos para combustible nuclear y consideraciones sociales y ambientales.

- Profesor del Instituto de Enseñanza Nuclear Dan Beninson y de la Universidad de Buenos Aires.

También es autor de numerosas publicaciones y presentaciones en su especialidad.

¿Querés recibir noticias del sector y de las iniciativas de Panorama Minero?

Suscribite a nuestro boletín.

El Gobierno de San Juan y Veladero presentaron una inversión de más de $7 mil millones para obras de infraestructura

Ejecutivos de McEwen Copper se reunieron con el presidente Javier Milei

La situación de la actividad en Olavarría, el principal centro minero de Buenos Aires

“El sector no metalífero de Buenos Aires enfrenta grandes desafíos”

Se constituyó en Santa Cruz una nueva cámara de proveedores

Salta: AbraSilver anunció la prefactibilidad de Diablillos

El evento minero más importante del año se realizará en San Juan del 21 al 23 de mayo

Lake Resources presentó la EIA de la fase uno del proyecto de litio Kachi

Mansfield y Secco firman acuerdo para incorporar energía solar en Mina Lindero

Por primera vez, las cámaras mineras de Salta, Jujuy y Catamarca se reúnen para definir una agenda de trabajo conjunta