Los minerales estratégicos que impactan de lleno en la geopolítica mundial

Por Agustín López Muñoz

La carrera hacia la descarbonización y los esfuerzos para superar la pandemia consolidan un período en el que las principales potencias compiten por la supremacía tecnológica y el dominio geopolítico. Aún en el epicentro de la crisis sanitaria, y con un comercio internacional sacudido por políticas restrictivas y medidas proteccionistas, es útil dar seguimiento al desarrollo de ciertos recursos minerales, críticos por su doble impacto como agentes de recuperación económica y su aporte al comercio global y los objetivos climáticos. Es el caso de las tierras raras, el litio y el cobalto pero también de otros metales como el cobre y el oro, utilizado como resguardo económico.

La pandemia ha dejado en manifiesto que, pese a los pronósticos que auguraban un accionar mayormente colaborativo en el plano internacional, la capacidad de respuesta de los países parece estar más vinculada a políticas de tipo nacionalistas que a una visión sostenida desde la cooperación, especialmente por parte de las naciones más pujantes que tratarán de no perder su poderío considerando que ya para marzo la pandemia había dejado, según cifras de la ONU, un saldo deficitario de US$50.000 millones a la economía mundial.

Esta tendencia proteccionista fue afianzada sobre las bases de un contexto álgido en la política internacional y es parte de un nuevo ordenamiento global que se suma a fuertes luchas de intereses y un entorno económico endeble. En el pasado reciente, tanto la Unión Europea (UE) como EE.UU. y China tuvieron que aplicar fuertes políticas de estímulo a sus aparatos productivos y enfrentar los cimbronazos de la pandemia en los mercados internacionales; situaciones que explicitan, entre otras, el advenimiento de un escenario aún más incierto en materia económica, social, geopolítica y tecnológica, los cuatro aspectos donde más impactará el post COVID-19 según estimaciones del Foro Económico Mundial.

De aquí en más, será necesario observar de cerca los movimientos de las grandes economías y no descuidar potenciales cambios en las cadenas de producción hacia entornos menos globalizados, tal como indicó Forbes recientemente al afirmar que “para la post pandemia continuarán los desafíos relacionados a la globalización y el multilateralismo en toda regla, y se hará más hincapié en los acuerdos comerciales regionales y las cadenas de suministro regionales”. Se espera así para cada país y región un radio de acción limitado, que alentará a una mayor intervención por parte de los gobiernos, como así también a mayores sinergias locales entre los estados y el sector privado, debiendo reforzarse este vínculo en toda regla para alcanzar la prosperidad socioeconómica.

Parte de esta regionalización, que hoy se afirma con la escalada del COVID-19, tiene también su origen en el escenario tenso pero más benigno que atravesaba la geopolítica global hasta finales de 2019 y principios de 2020, especialmente con la denominada “guerra comercial” entre China y EE.UU.

Desde 2017, la gestión de Donald Trump ha profundizado la escalada del conflicto internacional siendo crítica del marco “sobreglobalizado” sobre el cual se construyó la arquitectura comercial, ya que esto permitió, para el 45° presidente estadounidense, el rápido ascenso de su principal competidor, la China devenida a la economía de mercado que en las últimas décadas pasó de ser el soporte fabril de bienes de bajo valor agregado a un productor industrial competitivo y cada vez más pujante en los mercados internacionales.

El impacto de esta tensión es así visible tanto en la retórica política de ambos países como también en las medidas económicas que ha tomado una y otra nación para extender su liderazgo y sobreponerse a lo que el Fondo Monetario Internacional (FMI) apunta que será “el peor declive desde la depresión de 1930”, con una contracción de la economía del 3% como resultado directo del virus SARS-CoV-2 y una recesión pronunciada entre 2020 y 2022, esto último signado por el Bank of America.

Para hacer frente a la aceleración económica de China, que por cierto ha sido el primer país en recuperar parcialmente el ritmo de crecimiento luego del primer brote en Wuhan, Donald Trump probó con reducir enérgicamente el acceso de las importaciones del país oriental al mercado estadounidense, mientras que ambos países impusieron aranceles exorbitantes a los bienes de su respectivo competidor a la par de implementar trabas al desarrollo tecnológico, siendo el caso de la firma de telecomunicaciones Huawei el más renombrado del último tiempo.

La finalidad de esta estrategia, para EE.UU., consiste en desarmar la compleja estructura global que permitió a China adueñarse del comercio internacional, suscitada a través del plan Made in China 2025, y cambiar las reglas del juego consolidando una mayor participación americana, especialmente en la búsqueda de esa hegemonía perdida y el retorno a los niveles de crecimiento previos a la crisis, uno de los aspectos más renombrados por la administración de Trump pese a que entidades como Oxford Economics señalan que se desacelerará el crecimiento en territorio americano cerca del 1,3% para el corriente año.

Cabe destacar que en enero pasado ambas partes firmaron un acuerdo de primera fase para aliviar los efectos de la batalla comercial que, sin embargo, no ha prosperado según lo previsto. Con esta firma, se esperaba una reducción de las tensiones y un mejoramiento de las condiciones comerciales, pero la irrupción del COVID-19 ha puesto en duda la posibilidad de afianzar la relación bilateral y superar un conflicto de intereses histórico. La pandemia fuerza nuevamente la competencia entre China y EE.UU., pero ahora dentro de un marco más complejo para cumplir con los compromisos asumidos en épocas donde el virus no se había propagado más allá del continente asiático.

Otro aspecto importante de este escenario geopolítico estará supeditado a los comicios en EE.UU., ya que el contexto eleccionario complica todavía más las intenciones cooperativistas haciendo que esta tregua comercial sea parcialmente insostenible. Las diligencias de la campaña electoral, la falta de confianza y los intereses confrontados de estas dos naciones incidirán en todo tipo de impulso al menos en el corto y mediano plazo; y la elección del próximo presidente de EE.UU. repercutirá fuertemente en la política internacional de la nueva década.

Así, se observa que esta coyuntura no impacta sólo en las relaciones bilaterales entre EE.UU y China, sino que arrastra a todo el planeta afectando los índices bursátiles y los precios internacionales de algunos commodities, estratégicos para la recuperación económica y los nuevos paradigmas verdes que desde el Acuerdo de París a la fecha han torcido los destinos de grandes industrias como la automotriz, la minera y la energética. Específicamente en América Latina, las pujas desde Washington y Beijing, acompañadas de un panorama recesivo en el que el comercio mundial caerá entre un 13% y un 32%, mientras que la inversión extranjera directa disminuirá entre un 30% y un 40%1, podrían interferir en el desarrollo de negocios a gran escala vinculados a los recursos naturales, un terreno en el que el gobierno chino ha avanzado fuertemente.

Forbes: “La globalización ya estaba bajo presión, pero las tensiones comerciales entre EE.UU. y China han acelerado su declive. Un número creciente de países ha adoptado narrativas nacionalistas y proteccionistas. La pandemia, por su parte, ha aumentado las perspectivas de intervenciones gubernamentales en sectores estratégicos, el surgimiento de nacionalismos y el impulso de la autosuficiencia económica”

Para la consultora global especializada en riesgos políticos, Control Risks, “existen probabilidades de que las tensiones entre EE.UU. y China vuelvan a escalar antes de las elecciones estadounidenses”, y observan otros dos ejes de importancia para analizar el comportamiento de la geopolítica. En primer lugar, señalan que es probable que el daño económico de la pandemia prolongue la inestabilidad de algunos países y acelere el recorte del gasto público, mientras que también apuntan, como segundo tópico, a posibles tensiones dentro de la Unión Europea, donde el COVID-19 sigue causando preocupación y cuyo crecimiento económico se recortará en 2020 pudiendo “arruinar una incipiente reactivación, especialmente en la industria alemana, después de años de estancamiento”.

La Comisión Económica para América Latina y el Caribe (CEPAL), en tanto, apunta al cooperativismo y señala que la pandemia obligará a todos los actores a redefinir sus planes y redireccionar los (escasos) recursos disponibles, “no solo para orientar sus acciones de acuerdo con la Agenda 2030 para el Desarrollo Sostenible”, sino también para fomentar la sostenibilidad económica, social y medioambiental “aprovechando el multilateralismo en un momento en el que la colaboración entre las partes interesadas es vital”.

En el caso de Latinoamérica, el informe de CEPAL sobre el Impacto Económico de la Enfermedad por Coronavirus indica que la caída de la actividad económica mundial, particularmente en los EE.UU., China y Europa, está perjudicando los volúmenes comerciales y los precios de los commodities en América Latina y el Caribe, especialmente en el sector de materias primas. Y además, destaca que “algunos sectores productivos clave en países de la región forman parte de cadenas de valor globales en las que Estados Unidos y China son fundamentales”, quedando expuestos a las fluctuaciones de esos países.

CEPAL: “En promedio, se espera que los precios bajos persistan, incluso para productos que no han experimentado descensos previamente. Recientemente, los precios de mercado de los productos agrícolas, que no habían bajado como el petróleo y los metales, han comenzado a deslizarse debido a la contracción de la demanda”.

De esta forma, se observa que la pandemia dejará varios frentes de acción abiertos e influirá de formas muy variadas en las metas sociales y ambientales como en los objetivos económicos de las regiones analizadas. Se aprecia también que las variables de crecimiento tenderán a la baja para este 2020 y los mercados emergentes serán afectados principalmente por la caída de exportaciones de productos básicos; mientras que las principales potencias, por su parte, deberán dirimir sus intenciones geoestratégicas sin la comodidad de otros tiempos.

Para las áreas vinculadas a los recursos naturales y la minería, la pandemia augura un panorama diverso y mayores inversiones en sectores clave como el aurífero, donde la cotización de la onza superó por primera vez en su historia la barrera de los US$2.000 (el dólar, por su parte, registró a mediados de agosto su peor mínimo en dos años), mientras que otros segmentos como las tierras raras, recurso proveniente de China en un 97% y utilizado en el desarrollo de las denominadas green technologies, seguirán siendo centrales en la disputa geopolítica de los minerales y los nuevos liderazgos productivos.

Aunque algunos minerales registran un presente de mayor volatilidad, afectados por la escasez de demanda y la reducción de las expectativas globales, como en el caso de los materiales utilizados en la fabricación de vehículos eléctricos, la recuperación de estos sectores podría darse rápidamente conforme se conjuguen una serie de factores internos y externos. El camino hacia la descarbonización y la consolidación de la electromovilidad estará íntimamente ligado a la post pandemia y su materialización dependerá, en primer lugar, de la resolución de conflictos en las regiones donde se producen esos “minerales del futuro”, acompañado del progreso tecnológico del sector automotriz y de baterías, y también de los consensos globales que se gesten entendiendo a la pandemia como un nuevo punto de partida donde el desarrollo industrial es apuntalado en contemplación de exigencias sociales, ambientales y productivas diversas y crecientes.

Argentina y su oferta minera

La industria minera es uno de los ejes de desarrollo de la República Argentina. La importancia de este segmento industrial radica en que se trata de la actividad más federal de nuestro país, con el consiguiente impacto positivo en las economías regionales donde la minería ha arribado de momento que es el único sector industrial sustentable en el tiempo, además de su impacto en la balanza comercial, representando el sexto complejo exportador.

Argentina tiene un enorme potencial geológico minero a lo largo de toda la cordillera:(2)

• Cobre: recursos identificados totales por 65 MT y un potencial geológico de más de 350 MT, localizados en 19 proyectos, donde los 9 de mayor escala suman el 99% de los recursos cuantificados (Pachón, Los Azules, Altar, Josemaría, Filo del Sol, Agua Rica, Taca Taca, Lama, San Jorge)

• Oro: recursos identificados totales por 94 Moz (Millones de Onzas) y potencial geológico de 378 Moz, cuantificados en 43 proyectos, donde los 15 de mayor escala suman el 86% de los recursos determinados (Veladero, Gualcamayo, Lama, Los Azules, Altar,

Josemaría, Filo del Sol, Lindero, Taca Taca, Agua Rica, Cerro Negro, Cerro Moro, Cerro Vanguardia, San Jorge, Suyai)

• Plata: recursos identificados totales por 2.813 Moz y potencial geológico de 6.400 Moz, situados en 40 proyectos, donde los 15 de mayor escala suman el 89% de los recursos cuantificados (Veladero, Lama, Pachón, Los Azules,

Josemaría, Filo del Sol, Diablillos, El Quévar, Cerro Vanguardia, Cerro Moro, San José, Joaquín, Agua Rica, Puna Operations (Pirquitas y Chinchillas), y Navidad)

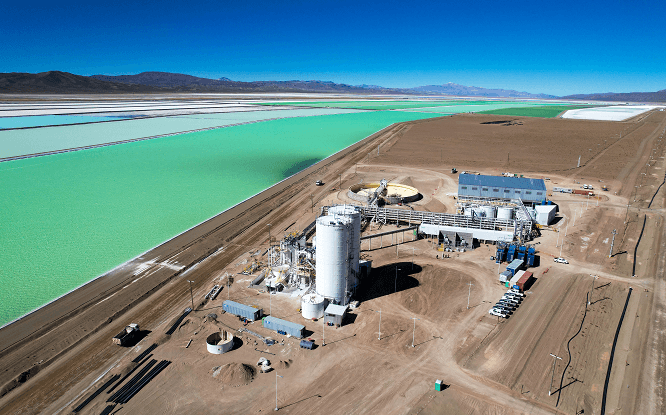

• Litio: recursos identificados totales por 93 MT de LCE (Carbonato de Litio Equivalente) y potencial geológico de 350 MT de LCE en 21 proyectos, donde los 10 de mayor escala suman el 86% de los recursos cuantificados (Olaroz, Cauchari-Olaroz, Cauchari, Fénix, Tres Quebradas, Sal de Vida, Kachi, Centenario-Ratones, Rincón, Pastos Grandes)

Argentina tiene el potencial de triplicar sus exportaciones mineras; para ello se debe poner en marcha parte del potencial: 34 proyectos más avanzados con un CAPEX total de US$27.250 millones, donde el 61% está representado por 7 proyectos de cobre, el 20% en 15 proyectos de litio

Las exportaciones mineras de 2019 fueron de US$3.200 millones con US$2.121 millones de oro y la plata con US$619 millones, pero ello se puede triplicar hasta las US$10.765 millones sobre el supuesto del desarrollo de 5 emprendimientos de cobre, 3 de oro, 3 de plata, y más de 6 de litio, elevando las exportaciones hasta US$5.420 millones para el cobre, US$1.752 millones para el oro, US$2.101 millones para el litio, y US$758 millones para la plata.

(2) Fuente: Secretaría de Minería de la Nación – Agosto de 2020

¿Querés recibir noticias del sector y de las iniciativas de Panorama Minero?

Suscribite a nuestro boletín.

En mayo, San Juan será el punto de encuentro de toda la minería argentina

San Juan: Barrick alcanzó una producción de 57 mil onzas de oro en Veladero

NOA Lithium continúa explorando el proyecto de litio Río Grande e informa resultados de alta ley

Lithium Argentina anunció resultados operativos y perspectivas para 2024

Glencore Pachón informó a la comunidad acerca de la construcción de un puente sobre el Río Los Patos

Salta: La mina Lindero produjo más de 23 mil onzas en el último trimestre

El Gobierno de San Juan y Veladero presentaron una inversión de más de $7 mil millones para obras de infraestructura

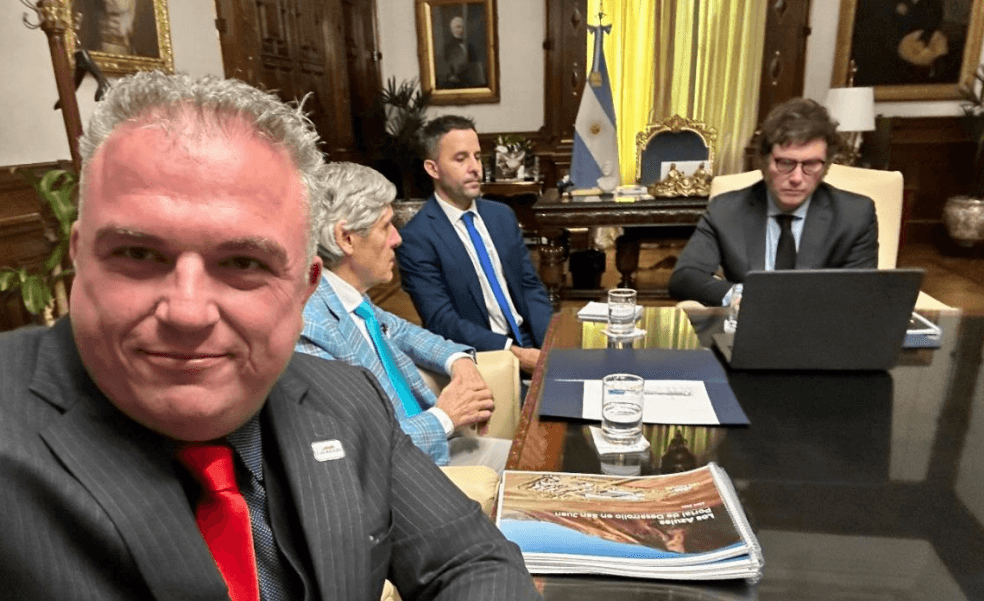

Ejecutivos de McEwen Copper se reunieron con el presidente Javier Milei

La situación de la actividad en Olavarría, el principal centro minero de Buenos Aires

“El sector no metalífero de Buenos Aires enfrenta grandes desafíos”